Опубликовано пт, 17/10/2014 - 13:17

SD: Наши партнеры из консалтинговой компании PriceWaterhouseCoopers продолжают серию исследований, посвященных спортивной отрасли. Экспертное сообщество высоко оценило вклад коллег из PWC в разработку "Стратегии развития футбола в России до 2020 года". Сегодня всем специалистам предлагается посмотреть, как развивается спортивная отрасль в США. Не менее увлекательный и полезный материал.

Консалтинговая компания PriceWaterhouseCoopers опубликовала результаты исследования спортивной отрасли Северной Америки. Обзор посвящён ключевым возможностям для роста и проблемам, возникающим в отрасли сегодня. В отдельной секции представлена оценка выручки в ключевых сегментах рынка в 2009-2018 годах. Среди них:

- Продажа билетов на спортивные мероприятия (лицензионные сборы не включены);

- Предоставление прав на трансляцию событий по кабельным и спутниковым телеканалам, посредством сотовой связи, радио;

- Доходы от спонсорских соглашений;

- Продажа лицензированных товаров с именами спортсменов, названиями и логотипами спортивных клубов, мероприятий и объектов.

Ожидается, что в ближайшие пять лет совокупный доход отрасли будет увеличиваться на 4,5% ежегодно и достигнет 70,7 $ млрд. в 2018 году.

Отставание медиа-сегмента от лидера – продажи билетов – за рассматриваемый период уменьшится почти в десять раз и составит около 500 $ млн.

Это ещё раз напоминает нам о постоянном видоизменении бизнес-процессов в сфере профессионального и любительского спорта: в то время как рост доходов консервативных билетных касс и рынка брендированных товаров замедляется без инноваций, продажа трансляций и заключение спонсорских соглашений набирают обороты в свете высокого интереса со стороны медиа-компаний.

Рассмотрим каждый сегмент более подробно.

Билеты

Ожидается, что ежегодный рост совокупной выручки организаций от продажи билетов составит 2,6%.

Ожидается, что ежегодный рост совокупной выручки организаций от продажи билетов составит 2,6%.

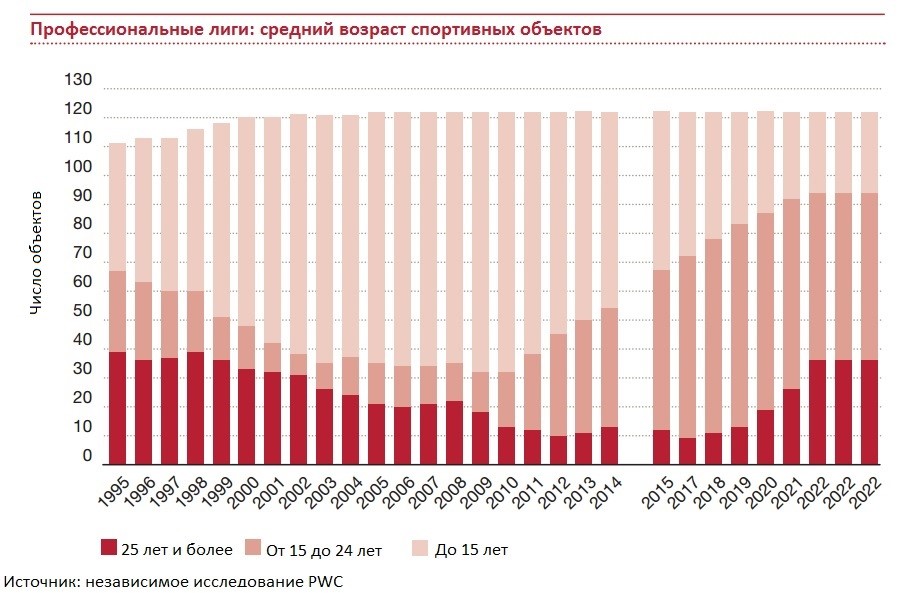

Данный сегмент, в целом, стабилен, однако усиление конкуренции и изменение рыночной конъюнктуры требуют от руководителей гибкости в решении ряда задач для улучшения потребительских впечатлений. Среди них – масштабное обновление спортивных объектов, пересмотр моделей ценообразования и особая работа с премиальными билетами.

- Инвестиции в создание новых и улучшение старых строений необходимы для непрерывного совершенствования объектов, рационального размещения точек розничной торговли и других элементов сферы услуг;

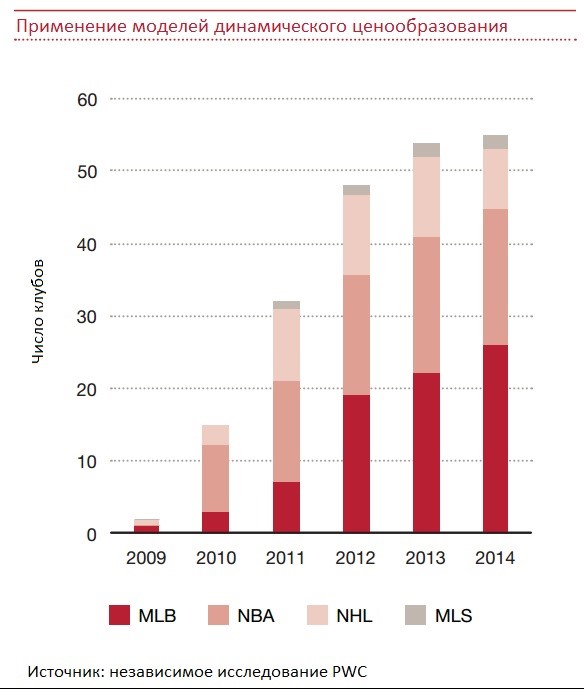

- Современные модели динамического ценообразования позволят операторам объектов максимизировать посещаемость спортивных событий. В связи с тем, что вкусовые предпочтения зрителей и популярность конкретных мероприятий зависят как от долгосрочных, так и от сиюминутных факторов, жёсткая ценовая политика со временем полностью уступит место гибкой.

- Премиальные места были и остаются основным источником дохода от продажи билетов на спортивные состязания. По данным PWC, до 20% фонда зрительских мест в Северной Америке представлено именно этими позициями, в то время как их доля в выручке может достигать 40%. Увеличение премиального запаса и расширение спектра услуг, предоставляемых посетителям подобных мест, стратегически важно.

Медиа-права

Предоставление медиа-прав должно стать флагманом спортивного рынка в ближайшие годы: выручка от продажи трансляций будет ежегодно увеличиваться на 9,1% и достигнет 19,3 $ млрд., утверждают эксперты PWC.

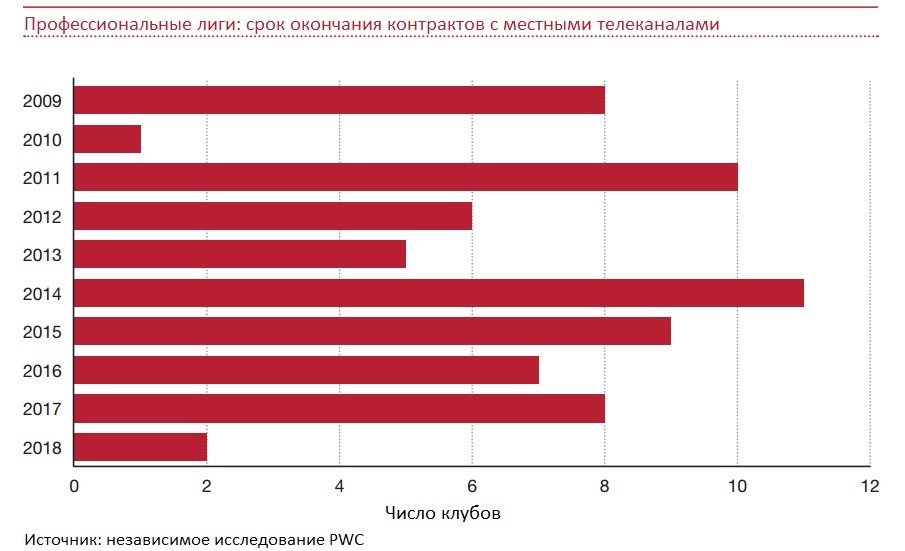

Этому есть две причины. С одной стороны, прямые спортивные трансляции набирают популярность среди потребителей. С другой, большинство профессиональных спортивных топ-клубов в ближайшие годы обновит соглашения с медиасредой, что существенно увеличит соответствующие денежные потоки.

Некоторые специалисты настроены скептически и считают, что существенный рост доходов от продажи прав в ближайшие годы обусловлен именно особенностью делопроизводства и синхронностью обновления договоров, а структурных изменений со стороны спроса не произойдёт.

Так или иначе, экспертная оценка темпов роста увеличилась по сравнению с прошлым годом. Ожидается, что правообладателям удастся не только обновить соглашения, но и извлечь максимальную выгоду из действующих, в то время как потенциальные риски смягчаются крайне высоким спросом на товары медиа-рынка.

Спонсорские соглашения

Доходы от работы со спонсорами должны ежегодно расти на 4,8% и составить 17,6 $ млрд. в 2018.

В прошлом году оценка темпов роста данного сегмента была более оптимистична – около 6% – но усложнение системы взаимоотношений между участниками рынка и дальнейшая сегментация брендов указали экспертам на необходимость ухудшить прогноз. Это, однако, не помешало работе со спонсорами стать вторым по темпу роста источником дохода спортивных организаций в ближайшие годы.

Увеличению денежных потоков должна поспособствовать продажа прав на название спортивных объектов, ведь 20% профессиональных спортивных клубов из высших лиг не заключали подобных сделок, а контракты 5% истекают в 2014-2018 годах. Свежие соглашения между клубами и бизнес-средой позволяют смотреть в будущее с надеждой, поскольку средний срок действия контракта и суммы выплат растут, что говорит о преодолении периода стагнации.

Товары

Эксперты PWC ожидают, что этот выручка в этом сегменте будет увеличиваться на 1,4% каждый год и к 2018 достигнет 14 $ млрд. Североамериканский рынок спортивной атрибутики и брендированной одежды является, в целом, насыщенным, и его показатели сильно зависят от макроэкономической конъюнктуры и краткосрочных колебаний доходов населения.

Впрочем, несколько относительно новых направлений могут стать серьёзными драйверами роста. Например, спорт, любительский и профессиональный, продолжает набирать популярность у женской части населения, порождая модные течения на рынках одежды, ювелирных изделий, косметических средств и даже хозяйственных принадлежностей. Помимо этого, лицензированные товары появляются в новых сферах применения – среди электронных изделий, продуктов питания, детской одежды и нарядов для домашних животных.

Значительную роль в дальнейшем развитии товарного сегмента сыграют новые сбытовые стратегии, направленные, в первую очередь, на сокращение числа посредников между обладателем бренда и покупателями, а также программы лояльности.